ЮРИДИЧЕСКИЕ УСЛУГИ

В НОВОСИБИРСКЕ И МОСКВЕ

Юридические услуги по налоговым спорам

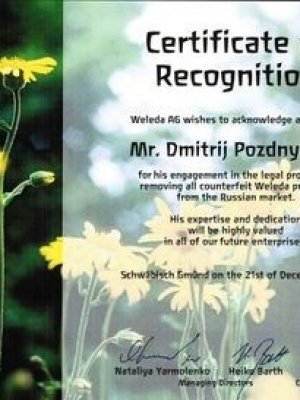

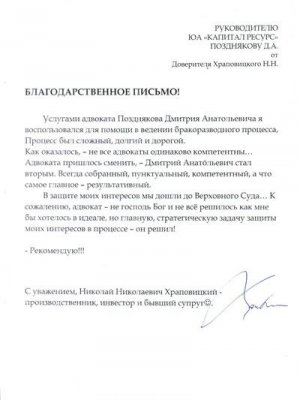

Поздняков Дмитрий Анатольевич

руководитель коллегии, юрист 8 (383) 240-85-55- защитим Ваши интересы в Налоговых органах и Судах всех инстанций;

- досудебное урегулирование налоговых споров;

- юридическое сопровождение налоговых проверок;

- избрание защиты, оценка законности действий, бездействий налогового органа;

- оспаривание действий инспекции в административном и судебном порядке;

- взыскание судебных издержек и расходов на оплату юридических услуг.

| ЮРИДИЧЕСКИЕ УСЛУГИ | СТОИМОСТЬ |

|---|---|

|

Юридическая консультация на приёме |

5 000 ₽ |

|

Разовый выезд юриста/адвоката |

5 000 ₽ |

|

Ведение дела в Налоговой инспекции |

от 100 000 ₽ |

|

Обжалование решений ФНС в вышестоящий налоговый орган |

50 000 ₽ |

|

Ведение дела в Арбитражном Суде 1-й инстанции |

от 150 000 ₽ |

|

Представление интересов в апелляции, кассации |

от 100 000 ₽ |

| Взыскание судебных расходов и издержек |

15 000 ₽ |

Налоговые споры, возникают из-за неправильной трактовки налогового законодательства, а также из-за нарушения налоговой политики или неверного начисления и уплаты налогов. Такие споры отрицательно сказываются на репутации компании, отнимают слишком много времени у сотрудников и руководства, нарушают ход работы, а также могут пошатнуть финансовое положение компании.

Для защиты своих законных интересов юридические лица и индивидуальные предприниматели вынуждены обращаться в вышестоящие органы и арбитражный суд. В целях разрешения дела и для минимизирования убытков следует обращаться только к профессионалам.

Оценка перспектив дела и правовой позиции сторон в налоговом споре

Налоговые споры в Арбитражном суде традиционно разрешаются в интересах той стороны, которая смогла наиболее эффективно и убедительно представить собственную позицию и аргументы.

Самый первый этап при рассмотрении налогового спора - это оценка позиций сторон. Позиция налогового органа изложена, как правило, в акте проверки. Необходимо изучить данный документ и дать его правовой анализ на основании действующего законодательства.

Налогоплательщик имеет свой взгляд на ситуацию. Налоговый юрист поможет сформулировать позицию налогоплательщика и грамотно оформить возражения на акт выездной (камеральной) налоговой проверки.

Если Ваша позиция несостоятельна, это вовсе не означает, что налоговый орган прав. В такой ситуации перед нами стоит задача доказать неправильное применение норм закона налоговым органом, а также доказать, что допущенные Вами ошибки не требуют тех санкций, которые были применены налоговым органом.

Подготовка письменных возражений

Когда адвокат по налоговым спорам привлечен к обжалованию действий налогового органа на начальном этапе спора, скорость и эффективность его разрешения значительно увеличиваются. При определении благоприятной перспективы разрешения налогового спора юристы и адвокаты коллегии подготовят письменное возражение на решение или акт налогового органа. В данном возражении необходимо указать Вашу правовую позицию.

Представительство в Арбитражном Суде

Если налоговые органы не готовы принять решение в пользу налогоплательщика и настаивают на исполнении Решения, то необходимо обращаться в арбитражный суд за защитой своих прав. Наши юристы и адвокаты по налоговым спорам помогут Вам в разрешении спора, путем представления Ваших интересов в Управлении Федеральной налоговой службы и Арбитражных суда всех инстанций.

Чем может помочь адвокат по налоговым делам?

Юристы представляют интересы доверителя в налоговых органах и ведут налоговые споры, выступая в суде в качестве налогового консультанта при оспаривании решений налоговых органов о привлечении к налоговой ответственности, о взыскании налогов, пеней и штрафов.

Ведение нашими специалистами налоговых споров включает в себя:

- юридическое сопровождение налогоплательщика в ходе камеральных и выездных налоговых проверок, а также при истребовании налоговыми органами документов в рамках встречных проверок;

- предоставление только необходимого объема документов, в соответствии с требованиями НК РФ, а не массовая передача всей документации проверяющим

- участие в конкретных мероприятиях налогового контроля;

- консультирование и участие при допросе свидетелей;

- контроль за законностью мероприятий налогового контроля даст эффект исключения из доказательной базы документов, полученных с нарушением Налогового кодекса;

- отслеживание предусмотренных Налоговым кодексом процессуальных сроков проведения выездной и камеральной налоговых проверок, а также порядка оформления результатов налоговой проверки, позволит исключить отдельные доказательства из массива претензий налоговых органов;

- подготовка возражений на акт проверки, участие в рассмотрении материалов проверки руководством налоговых органов;

- обжалование решений налоговых органов о привлечении к налоговой ответственности, действий (бездействий) налоговых органов в административном порядке (подготовка жалоб в вышестоящие налоговые органы);

- подготовка заявлений в суд, в том числе, о принятии обеспечительных мер, формирование доказательственной базы по делу;

- представление интересов клиентов в арбитражных судах и судах общей юрисдикции на всех стадиях судебных процессов.

Наша практика показывает, что участие специалистов по налогам на ранней стадии, до составления акта выездной налоговой проверки и вынесения налоговым органом решения, именно в период сбора налоговым органом доказательств, позволяет своевременно обжаловать отдельные действия сотрудников налогового органа и органа внутренних дел, привлекаемых к налоговой проверке, а от собранного налоговым органом массива доказательств, напрямую зависит сумма начисленных налогов сборов, пени и штрафов.